El mercat francès de la jardineria

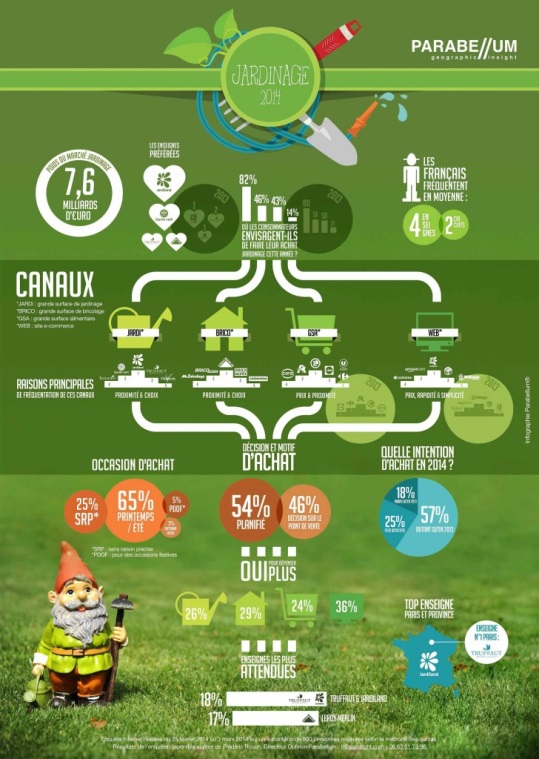

El mercat francès de la jardineria privada representa 7.600 milions d’euros al 2014

Hàbits del consumidor francès

El consumidor francès per adquirir el 82% dels equips en grans zones de jardineria (com Gamm’vert, jardiland, etc.) prefereix la proximitat i l’elecció. Es presenten en segon lloc les grans superfícies de bricolatge (com el Sr. Bricolage, Leroy Merlin, etc.), amb un 46%, pels mateixos motius.

Els supermercats tipus Leclerc, Super U o Auchan arriben al tercer lloc amb un 43%, per un motiu principalment de preus, i finalment arriba a la web amb un 14%, en llocs comercials, per la seva simplicitat. En el 54% dels casos, la compra ja està planificada pel client, i el 65% del temps que compra a la primavera o l’estiu. En el 29% dels casos els clients estan disposats a comprar més del que van venir. Les cadenes més visitades pels clients són Truffaut, Jardiland i Leroy Merlin.

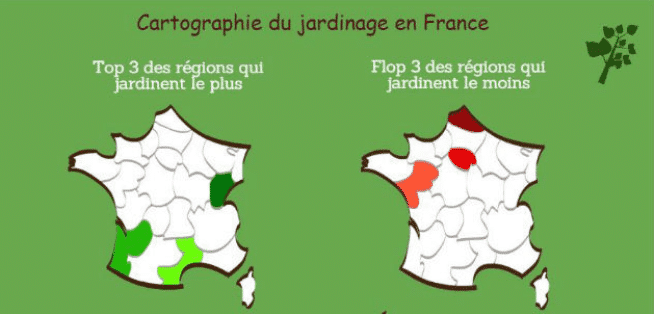

Les zones on la població jardineja més és la més Franche Comté, Llenguadoc Rosselló i Aquitània. D’altra banda, la jardineria menys important és Nord Pas de Calais, Ile de France i Pays de la Loire.

Els canals de distribució

El mercat francès de jardineria ha registrat un creixement anual mitjà de l’1% durant l’última dècada. Aquest rendiment global fa evidents les disparitats entre els canals de distribució:

– Els circuits que han estat capaços d’explotar tendències de fons prometedores (desenvolupament de la sensibilitat mediambiental, augmentant l’atenció dels francesos al seu jardí considerat com a sala d’estar on inverteixen) mostren un creixement superior a la mitjana. Aquest és el cas dels centres de jardineria que es beneficien del dinamisme de les plantes a l’aire lliure, es desenvolupen en els segments relacionats i es reforcen en l’oci verd i GSB que es posicionen com a multi especialistes d’hàbitat / decoració;

– Altres canals tenen un creixement inferior a la mitjana. Els GSA s’estanquen, sancionats per un enfocament predominantment basat en els preus, una oferta reduïda i un dèficit en les àrees de subministrament i desenvolupament d’assessorament / servei. Els especialistes de la motocultura han experimentat un descens de les vendes en els últims anys com a conseqüència de la crisi.

Ampliació i diversificació de l’oferta, modernització de conceptes

Els reptes pels distribuïdors són:

– Millorar la taxa d’assistència de punts de venda. Això requereix una extensió de l’oferta al jardí però també l’obertura en altres universos (botiga d’animals domèstics, decoració, recreació a l’aire lliure, fins i tot menjar, tèxtil …) ;

– Adaptar ràpidament l’oferta als efectes de la moda i les condicions meteorològiques;

– Captar jardiners novells oferint productes llestos per al seu ús perquè el jardí no sigui una restricció (kits, plantadores a mida, etc.);

– Augmentar la fidelització dels clients. Les cadenes busquen cultivar un posicionament “expert” pel consell (en el punt de venda i a través del seu lloc web) i els serveis (diagnòstic, anàlisi del sòl, garantia, ajuda de càrrega, etc.);

– Oferir preus atractius. En aquesta perspectiva, el desenvolupament de la marca blanca és un focus estratègic important. Això és especialment així, si les lluites de baix cost per imposar-se (vegeu el fracàs de Dock Jardin), el GSA desenvolupa els conceptes dedicats al jardí (Jardi E. Leclerc, Els Jardins d’Auchan) i els pures players d’ Internet (Cdiscount, Rue du Commerce) es posicionene al mercat.

La concentració del sector

Es caracteritza per la gran heterogeneïtat de les cadenes i grups en termes de pes econòmic, grandària de la xarxa i cobertura geogràfica. Aquesta configuració afavoreix un moviment de concentració, però els operadors hauran d’escollir entre el creixement intern o extern per desenvolupar la seva xarxa donat el cost d’aquestes operacions.

Aquest moviment hauria de tenir com a resultat:

– noves reconciliacions entre xarxes centrals i independents (efecte de mida, augment del poder de negociació);

– l’absorció d’algunes xarxes de mida insuficient o escala regional;

– l’auge de les marques líders amb una reputació consolidada i els marges financers suficients per finançar l’estratègia de desenvolupament;

– la disminució del nombre de centres i lògies independents que constitueixen tants objectius per als minoristes i grups.

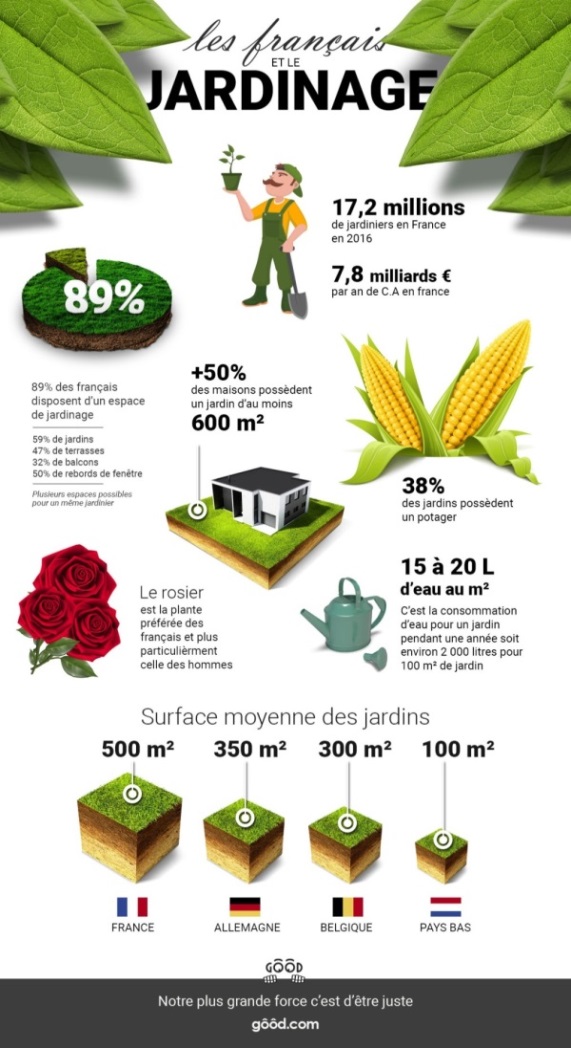

A França, 17,2 milions de persones habiten en cases regularment. Més de la meitat de les cases tenen una superfície de jardí d’almenys 600 m², i el 89% de les persones franceses tenen un espai de jardineria a casa seva. La superfície mitjana del jardí és la més alta d’Europa, i amb una superfície mitjana de 500 m².

Altres links d’interès

Oportunitats de negoci en el sector de la decoració d’interiors

L’exportació del sector decoració a França

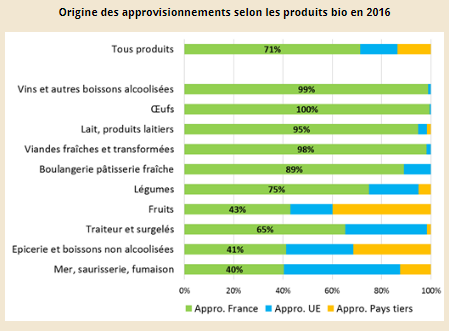

Els productes ecològics a França